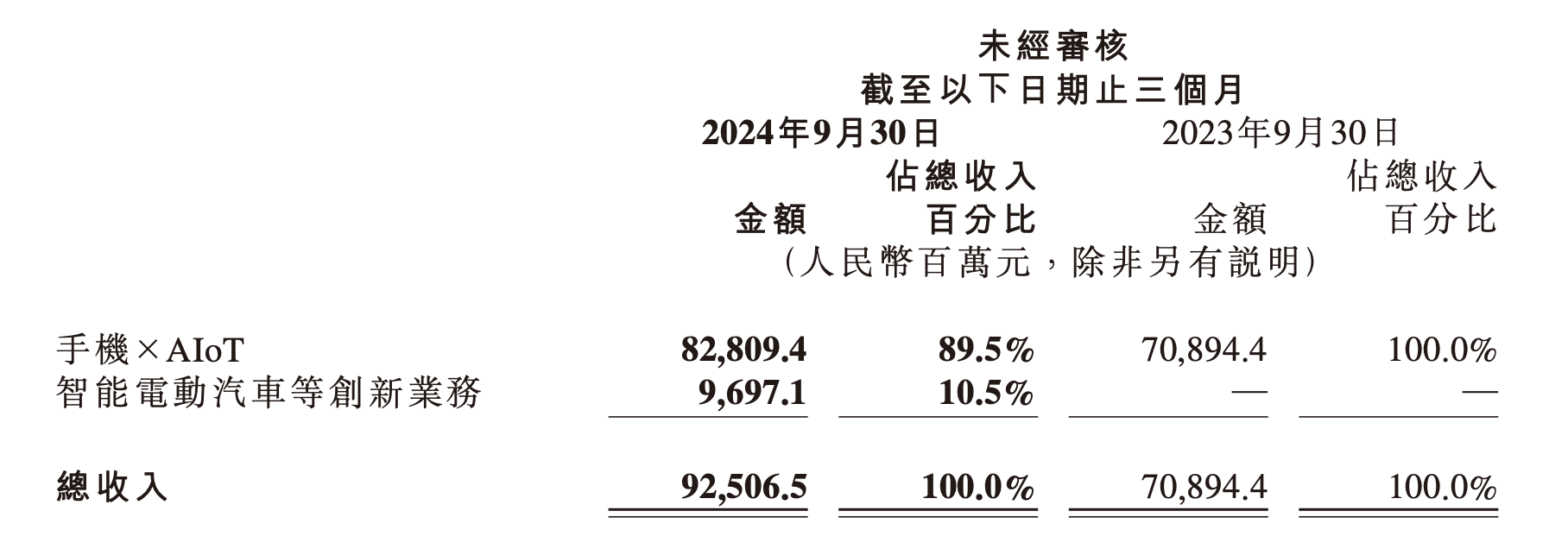

11月18日,小米集团发布2024年Q3财报,集团营收925.1亿元,同比增长30.5%,净利润53.5亿元,同比增长4.4%,整体毛利率达20.4%。小米集团董事长兼CEO雷军在社交媒体上表示,小米集团交出了史上最强业绩。

今年第三季度,小米汽车新车交付39790辆,智能电动汽车等创新业务分部总收入为97亿元,其中智能电动汽车收入95亿元,其他相关业务收入2亿元。第三季度智能电动汽车等创新业务分部毛利率为17.1%,净亏损15亿元。

相比第二季度,小米汽车各项经营数据有了显著进步,第二季度智能电动汽车收入62亿元,净亏损18亿元,毛利率15.4%。

小米汽车的难点,仍卡在产能

所有新晋成立的新能源品牌会遇到的难题,都包括产能爬坡。相比之下,小米做得还算出色,但考虑到品牌热度和订单量,目前的产能仍不足以支撑市场需求。

截至目前,小米汽车交付量超过10万辆,预计在今年年底达成13万辆的交付成绩。对于一个从今年二季度才开始交付的汽车品牌来说,平均一个季度交付超4万辆新车,这个成绩在新势力中属于佼佼者了。

但就目前来看,小米汽车2万辆的月产能仍不足以满足其日渐上涨的订单量。近日,据知情人士透露,小米汽车目前仍有超10万份订单未交付,且目前小米汽车的单周锁单量基本在5000辆以上,这意味着目前小米汽车的月订单很可能大于其2万辆的单月产能,可能会导致小米汽车的订单累积量会越来越大。

另一方面,小米汽车还不断传出新产品信息,其中有消息称小米正在研发增程式SUV车型。如果消息属实,只要依然维持在20万至30万元这个价位区间,凭借增程式SUV的热度,以及小米的品牌影响力,产品一旦推出,比小米SU7火爆将是板上钉钉的事,届时如果小米再受限于产能困扰,长此以往或许会对品牌产生一定影响。

目前,小米汽车APP上下定小米SU7的车主显示,提车周期最短也需要25周时间,即半年。做个对比,鸿蒙智行旗下的智界S7,上市订单量火爆后,由于芯片问题导致提车周期至少在8到12周,就导致大批客户退定,并导致此后智界S7即使恢复了正常排产,销量也一蹶不振。要知道,华为+奇瑞在汽车圈的影响力,也是数一数二的存在,而小米汽车如果仅靠雷军的个人影响力去左右市场,短期内还能奏效,长此以往下去对用户的耐心也是个考验。

另外,产能问题带来的另一个影响就是极有可能在瞬息万变的新能源市场中跟不上节奏。订单拖欠的时间过长,但新车型、新技术研发却不能停,意味着在新技术新车型诞生后,还会有相当一部分用户无法提到老款车型,是不是意味着这些用户将要退定,或者小米需要为客户免费升级新车,免费更新配置。

同时,车型焕新,或者推出其他车款,产能跟不上,老订单交付不及时,新产品的订单势必也会无法及时交付。

因此,小米汽车一旦解决了产能,就等于解决了大部分难题,就目前来看,到小米推出第二款车型,小米汽车的产能至少要照现在翻倍,也就是月产量4万+,才能达到供需平衡。

车展亮相的新技术,对小米汽车有什么影响?

刚刚过去的广州车展媒体日上,小米汽车除了发布近期各项成绩以外,还发布了端到端大模型全场景智能驾驶,以及小米智能底盘,对于小米汽车来说,这两项要比加紧推出新车更加重要。

按小米汽车的计划,端到端智驾已于11月16日启动定向内测,12月底将开启先锋版推送。此前小米SU7最为用户诟病的除了交付周期,就是智驾了。目前20万以上的纯电车型中,小米SU7无论是智驾硬件配置还是智驾功能上,都与其产品名气不成对比。此次小米推出的全场景智能驾驶Xiaomi HAD(Hyper Autonomous Driving),能实现车位到车位的高阶智驾功能,也就是高速智驾、城区智驾以及自动泊车三大智驾功能直接提升到一线水准,为2025年L3之前的高阶智驾的终极决战做好充足的准备。

在智能底盘上,小米汽车借着小米SU7 Ultra的热度,推出四大预研技术,包括小米超级四电机系统、全主动悬架、48V线控制动和48V线控转向,旨在进一步提升整车性能。小米SU7 Ultra在德国纽北创造了非常可观的成绩,也进一步奠定了小米SU7在米粉心中的“人设”,就是高性能,因此,持续地改善整车性能必将成为小米SU7接下来的重点。

新能源时代,半年换款,甚至三四个月就换款的车型已成为常态,小米推出新技术后,后续是直接通过OTA升级给新老车主,还是适时地换款,也是小米汽车必须考虑的问题。文中提到了小米汽车产能问题可能带来的影响,其中就包括换款给老车订单带来的压力,相信小米汽车在换款这件事上一定会比其他品牌更加谨慎。

总结来看,小米汽车的每一个环节都互相影响,逐步收窄的亏损让小米汽车看到了盈利的希望,另一边却是产能问题带来的一系列连锁反应。不过,据业内人士称,小米汽车产能问题主要来自宁德时代和比亚迪的电池供应不足,而非其他原因。解决了这个问题,相信小米汽车的产能会更上一个台阶,届时才是小米汽车真正开始“大展拳脚”的时候。